Exklusiv

Offenbar die halbe Welt. Und dennoch gibt es gute Gründe, die sechs Monate vor dem Wahltag mit etwas mehr Zuversicht anzugehen. Handreichungen zur Entzauberung des Wüterichs.

Nach dem Tod ihrer Mutter muss Ursula Huber ihr Elternhaus verkaufen. Über den Abschied von einem Sehnsuchtsort.

Katja Eichinger hat an der Côte d’Azur ihre zweite Heimat gefunden. Ein Gespräch über die Maßlosigkeit von Yachtbesitzern und Hunde, die von Butlern bedient werden.

Schildkröten im Sand, traumhafte Dünen und Flammen, die aus dem Felsen kommen: In der Türkei lassen sich auch beim Badeurlaub noch charmante, nicht überlaufende Orte entdecken. Fünf Tipps.

Lars Eidinger, Darsteller und Selbstdarsteller, über seinen Film "Sterben", Missverständnisse ihn betreffend und sein "wachsendes Problem mit unserer Gesellschaft im Allgemeinen".

Viele Menschen definieren sich vor allem über ihren Beruf und ihre Leistung – was auf Dauer nicht gesund ist. Wie man es schafft, sich davon zu lösen und sich selbst wiederzufinden.

In jemanden verknallt sein, den man kaum kennt: Das ist für viele eine kurze Schwärmerei, doch für manche wird es zu einer "Delusionship". Warum es so verlockend sein kann, sich in eine Idee zu verlieben - und wie man diese eine Person endlich aus dem Kopf kriegt.

Wie viel Geld hat der österreichische Pleitier eigentlich noch? Es steckt in vier Stiftungen, zwei davon in Liechtenstein, die kaum zu knacken sind. Doch sogar in Vaduz wird ermittelt.

In anspruchsvollen Berufsfeldern im Stellenmarkt der SZ.

Wie funktioniert der Fußball, der Bayer Leverkusen zum Meister gemacht hat? Was macht ihn so besonders? Ein Erklärungsversuch mit Taktiktafel.

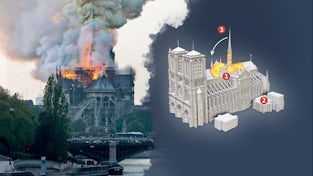

Warum breitete sich das Feuer von Notre-Dame damals so schnell aus? Warum dauerte es so lange, bis die Feuerwehr eintraf? Und wie konnte sie dennoch das Schlimmste verhindern? Eine 3-D-Rekonstruktion.

Vier-Tage-Woche, Personalnot und keine Lust auf Arbeit? Forscher liefern jetzt neue Erkenntnisse, die so manches Klischee widerlegen.

Seit er vor 72 Jahren an Polio erkrankte, lebte der Texaner Paul Alexander in der Eisernen Lunge – höchstwahrscheinlich als letzter Mensch auf der Welt. Trotzdem hat er geliebt und als Anwalt gearbeitet.