Wer Richard Nixon hört, denkt an Watergate. Der 37. Präsident der USA blieb im Gedächtnis der Welt als machtbesessener Zyniker, der das Hauptquartier der Demokratischen Partei im Watergate-Komplex verwanzen lassen wollte und der deshalb nach einem beispiellosen Amtsenthebungsverfahren am 9. August 1974 zurücktreten musste. Nixon war aber auch ein Präsident, der die Welt veränderte. Er nahm diplomatische Beziehungen zur Volksrepublik China auf, vor allem aber sprengte er das Währungssystem der Nachkriegszeit in die Luft.

Vor 50 Jahren, am 15. August 1971, kündigte Nixon in einer Rundfunk- und Fernsehansprache einseitig die Verpflichtung der Vereinigten Staaten auf, Dollar in Gold zu tauschen. Der Dollar verlor damit über Nacht seine Funktion als Anker für die anderen Währungen. Den Rest der Welt traf die Rede völlig unvorbereitet, weshalb sie als Nixon-Schock in die Geschichte einging. Der Schock veränderte weltweit das Denken über Markt und Staat. In Europa löste er eine Dynamik aus, die Jahrzehnte später zur Währungsunion und zum Euro führen sollte.

Das bis dahin geltende Währungssystem hatten die späteren Siegermächte des Zweiten Weltkrieges auf einer Konferenz beschlossen, die vom 1. bis 22. Juli 1944 im Ferienort Bretton Woods im US-Bundesstaat New Hampshire tagte. Die wichtigsten Teilnehmer waren der Leiter der amerikanischen Delegation, Harry Dexter White (er sollte später als sowjetischer Spion enttarnt werden), und der britische Ökonom John Maynard Keynes. Beide kamen mit unterschiedlichen Konzepten nach Bretton Woods, wobei White sich durchsetzte - wenig überraschend angesichts der Wirtschaftskraft der USA.

Whites Plan sah vor, dass alle Währungen mit einem festen Kurs an den Dollar gebunden waren. Zum Ausgleich verpflichteten sich die USA, ihre Währung jederzeit zum Preis von 35 Dollar je Feinunze in Gold zu tauschen. Zum Vergleich: Am Freitagnachmittag kostet Gold rund 1770 Dollar. Ein Internationaler Währungsfonds (IWF) sollte Ländern bei Zahlungsschwierigkeiten helfen.

Das System von Bretton Woods erwies sich nach dem Krieg zunächst als unglaublich erfolgreich. Die Wirtschaft der westlichen Welt wuchs mit - im historischen Vergleich - einmaligen Raten. Der Welthandel blühte, die Inflation blieb unter Kontrolle, die Arbeitslosigkeit ging zurück. Viele waren in den 1960er-Jahren davon überzeugt, dass nun das "goldene Zeitalter des Kapitalismus" begonnen hatte, wie der Historiker Harold James schrieb.

Bretton Woods machte die junge Bundesrepublik zur Wirtschaftswunder-Exportnation

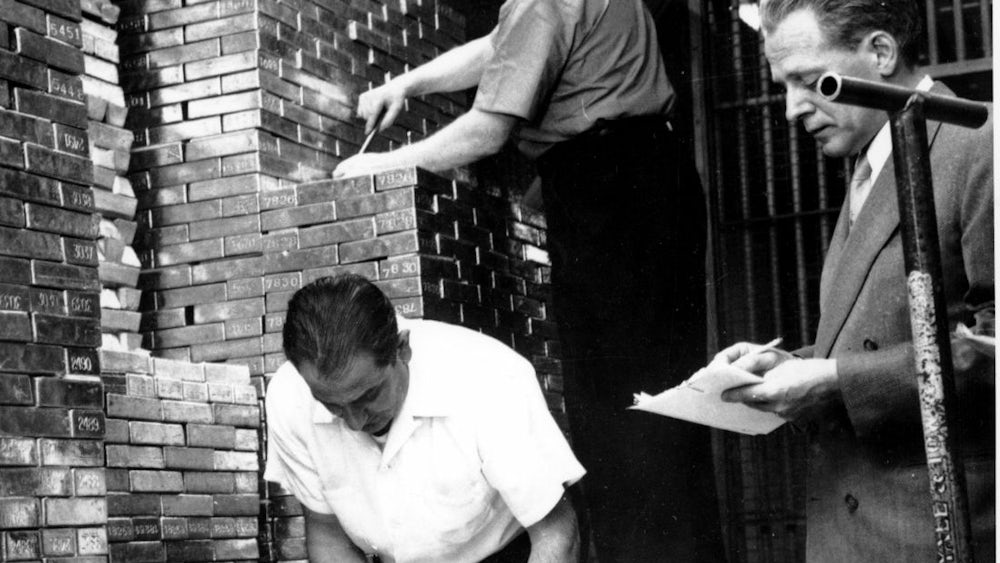

Besonders profitierte von Bretton Woods die junge Bundesrepublik Deutschland. Deren Wirtschaftswunder war das Verdienst von Wirtschaftsminister Ludwig Erhard, aber eben auch des Systems von Bretton Woods. Die stabilen Wechselkurse ermöglichten es der Bundesrepublik, Exportmacht zu werden, wobei es durchaus half, dass die D-Mark zeitweise krass unterbewertet war. Weil die Deutschen viel mehr exportierten, als sie importierten, konnten sie unter Bretton Woods riesige Goldvorräte anlegen. Noch heute verfügt die Bundesrepublik über die zweitgrößten Goldreserven der Welt nach den Vereinigten Staaten. Die Goldbarren wiegen insgesamt rund 3400 Tonnen und lagern in den Tresoren der Bundesbank in Frankfurt, bei der Federal Reserve Bank of New York und bei der Bank von England.

Bei allen Erfolgen hatte das System aber einen Webfehler: Eine wachsende Weltwirtschaft brauchte mehr Dollar. Diese zusätzlichen Dollar waren immer weniger durch Gold gedeckt, zudem wurde die Leistungsbilanz Amerikas defizitär. Dies musste irgendwann zu einer Vertrauenskrise führen. Das Problem hatte schon früh der belgische Ökonom Robert Triffin entdeckt, weshalb es bis heute Triffin-Dilemma heißt. Ende der Sechzigerjahre zeigte sich, wie recht Triffin hatte. Spekulanten attackierten den Dollar immer aggressiver und setzten stattdessen auf die D-Mark. Lange konnte das nicht mehr gutgehen.

Davon war jedenfalls ein weitgehend unbekannter Ökonom im amerikanischen Finanzministerium überzeugt. Er hieß Paul Volcker und sollte später berühmt werden als Chef der Notenbank Federal Reserve (1979 bis 1987) und Berater von Präsident Barack Obama in der Finanzkrise (2009). Anfang 1969 jedoch war er gerade von einer Bank ins Ministerium gewechselt, als Staatsekretär für Währungskrisen. Eigentlich stand Volcker den Demokraten nahe, trotzdem trat er nach dem Amtsantritt des Republikaners Nixon in die Regierung ein, weil er eine Chance sah, die Geldentwertung in den USA zu bekämpfen. Die Inflation hatte mittlerweile die Marke von fünf Prozent überschritten - nicht übermäßig viel, gemessen an dem, was in den Siebzigern noch kommen sollte, aber beunruhigend am Ende der bisher so so erfolgreichen Sechzigerjahre.

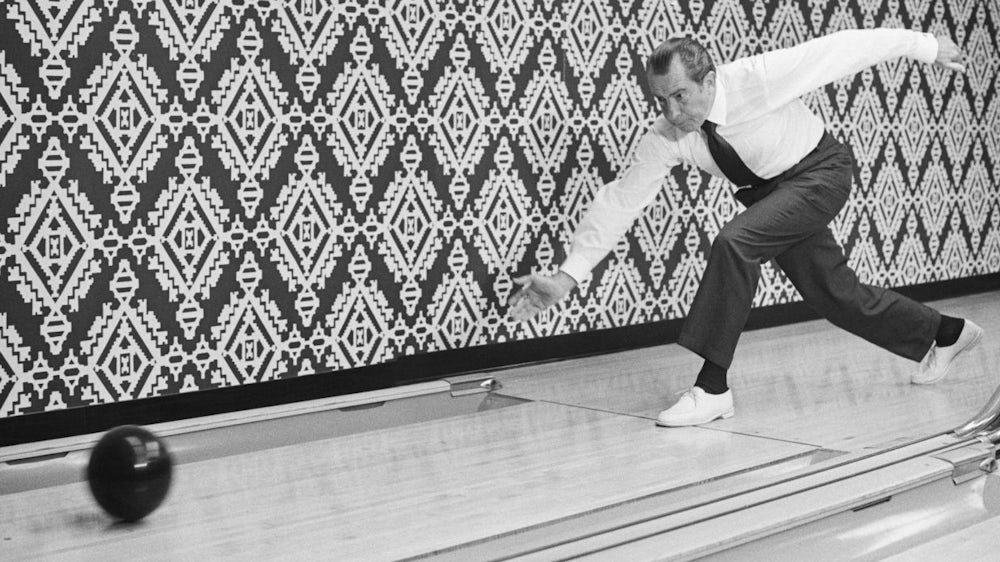

Im Auftrag von Finanzminister John Connally - wie Volcker ein Demokrat - entwickelte er ein Konzept, das die Geldentwertung begrenzen und das Vertrauen wiederherstellen sollte. Nixon und Connally stimmten dem Konzept zu. Es wurde anschließend unter strikter Geheimhaltung auf dem Landsitz des amerikanischen Präsidenten in Camp David beraten und beschlossen. Die Konferenz begann am Abend des 13. August 1971, einem Freitag, und endete am folgenden Sonntagmorgen. Als Nixon die Ergebnisse am Abend im Radio und im Fernsehen verkündete, schauten oder hörten 46 Millionen Amerikaner zu.

Nixons Programm bestand aus drei Teilen. Erstens lösten die USA einseitig die Bindung des Dollars an Gold. Zweitens erließ die Regierung für 90 Tage einen allgemeinen Preisstopp. Und drittens erhob sie einen Importzoll von zehn Prozent, um angeblich unfaire Wechselkurse auszugleichen. Die Reaktion auf die Rede war in Amerika durchweg positiv. Als am Montag die New York Stock Exchange öffnete, legten die Aktien von Chrysler um 15 Prozent zu, jene von Ford und General Motors um jeweils zehn Prozent.

Für amerikanische Touristen im Ausland sah die Lage ein wenig anders aus. Sie bekamen zu spüren, wie wenig Ansehen ihre Währung noch hatte. Taxifahrer in Paris verlangten einen Aufschlag, wenn sie Dollar als Zahlungsmittel akzeptieren sollten. Ein Ehepaar klagte dem Wall Street Journal in Rom , sie hätten mit ihren Dollars nicht einmal eine Eiswaffel kaufen können. Selbst deutsche Touristen im europäischen Ausland, die zur Sicherheit Dollar-Reiseschecks mitgenommen hatten, mussten ein paar Tage lang um ihr Geld bangen.

Rhetorisch war Nixons Rede allerdings genial. Er verkaufte die Notmaßnahmen als einen großen Befreiungsschlag: "Die Zeit ist reif für eine neue Wirtschaftspolitik in den Vereinigten Staaten", sagte er. "Wir müssen mehr und bessere Jobs schaffen. Wir müssen den Anstieg der Lebenshaltungskosten stoppen, wir müssen den Dollar vor den Angriffen der internationalen Geldspekulanten schützen." Das kam gut an bei den Wählern. Niemand fragte danach, warum Regierung und Notenbank nicht erst einmal das Nächstliegende taten, um den Dollar zu schützen: Zinsen erhöhen und Staatsausgaben kürzen. Die Antwort wäre unangenehm gewesen, denn das hätte eine Rezession ausgelöst und die Wiederwahl Nixons gefährdet.

Tatsächlich war der Nixon-Schock ein Misserfolg. Nach den 90 Tagen Preisstopp stiegen die Preise, wie zu erwarten, umso schneller. Die Importabgabe half der heimischen Industrie kaum, und die Dollar-Krisen hörten auch nicht auf. Im Dezember 1971 einigten sich die Industriestaaten zwar noch einmal auf ein reformiertes Wechselkurssystem. Der Dollar wurde abgewertet, die Schwankungsbreiten der Wechselkurse erhöht. Doch dieses Smithsonian Agreement, benannt nach dem Gebäude in Washington, in dem es beschlossen wurde, hatte nur ein gutes Jahr Bestand. Anfang 1973 begann die Spekulation gegen den Dollar erneut. Am 1. März musste die Deutsche Bundesbank nicht weniger als 1,7 Milliarden Dollar aufnehmen, um den Kurs der Währung zu stützen. Danach kam es zum "Showdown", wie das Bundesbank-Magazin in der Rückschau schreibt: Der Vizepräsident der Bundesbank, Otmar Emminger, reiste eigens zu einer Kabinettssitzung nach Bonn, um Bundeskanzler Willy Brandt zu bitten, mit der Stützung des Dollars aufhören zu dürfen. Einen Tag später willigte Brandt ein, worauf die Bundesbank die Aufkäufe einstellte. Das war das definitive Ende von Bretton Woods und der Beginn einer neuen Ära.

Die Wechselkurse großer Währungen wie Dollar, D-Mark, Franc oder Yen wurden jetzt nicht mehr politisch festgelegt, sondern bildeten sich frei auf den Devisenmärkten. Das Konzept flexibler Wechselkurze stammte ursprünglich von dem Ökonomen Milton Friedman, der an der Universität Chicago lehrte. Friedman und die ihm nahestehenden Monetaristen wollten, dass sich der Staat heraushielt, nicht nur aus den Devisenmärkten, sondern auch aus der Konjunktursteuerung überhaupt. Stattdessen sollten die Notenbanken nur dafür sorgen, dass die Geldmenge kontrolliert wuchs, sodass die Preise stabil blieben. Friedman wurde 1976 mit dem Wirtschaftsnobelpreis ausgezeichnet. Als erste Notenbank übernahm die Bundesbank 1973 Friedmans Ideen und gab sich ein monetaristisches Geldmengenkonzept. Da sie den Dollar nicht mehr stützen musste, konnte sie sich ganz dem Kampf gegen die Inflation widmen. Damit wuchsen Macht und Ansehen der Frankfurter Notenbanker.

Der Nixon-Schock hatte in Europa noch eine weitere Spätfolge: Die Europäer schlossen sich zusammen, um untereinander die Wechselkurse zu fixieren. Das begann 1972 mit der sogenannten Währungsschlange, an der die Mitglieder der Europäischen Wirtschaftsgemeinschaft (EWG), dazu Großbritannien, die Schweiz und einige andere teilnahmen. Der Schlange folgte 1979 das Europäische Wirtschaftssystem, das auf dem Kontinent einen einheitlichen Wirtschaftsraum schaffen sollte. Die Krönung dieser Entwicklung war 1998 der Euro.