Schuldenkrise, Rezessionsangst, Währungskampf - das Beben der Weltwirtschaft hat den Goldpreis in Richtung 2000 Dollar katapultiert. Doch der Glanz des Edelmetalls hat eine dunkle Seite: Das Vertrauen ins Papiergeld schwindet. Dollar und Euro verloren auf breiter Front gegenüber den Währungen der Schwellenländer. Der Schweizer Franken ist so stark, dass die eidgenössische Notenbank seinen Höhenflug beenden will. Auch Japans Währungshüter mühen sich, die Rekordjagd des Yen zu stoppen.

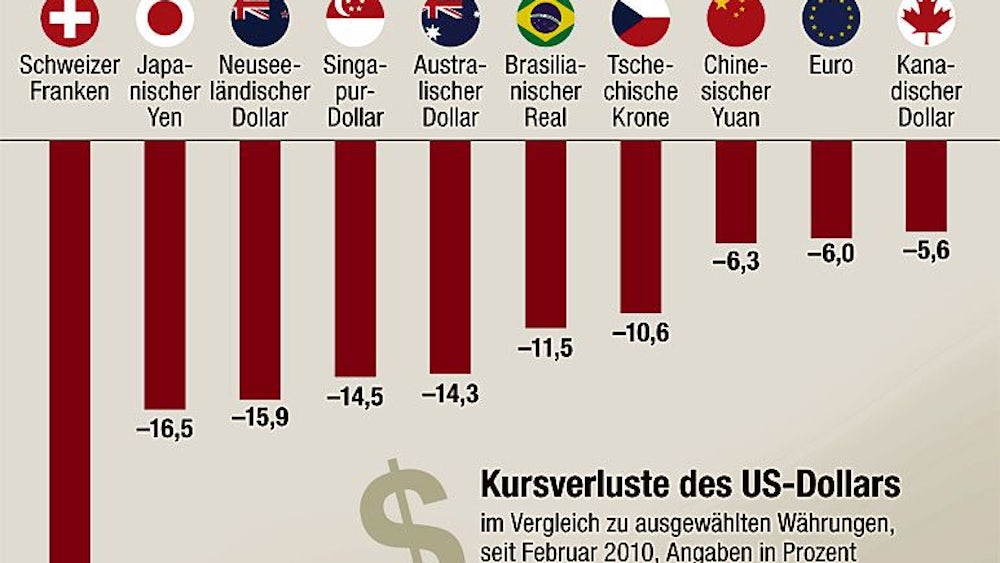

Abzulesen ist der Dollar-Verfall denn auch weniger am Euro als am Umtauschkurs in Yen und Franken - oder eben dem Goldpreis. Die Macht des Greenback als Weltwährung ist in Gefahr. Kein Wunder, leben die Vereinigten Staaten doch notorisch über ihre Verhältnisse. Das Land ist der Staatspleite nur entronnen, indem es einfach noch mehr Schulden erlaubt. Die Regierung in Washington schiebt einen Schuldenberg von 14,3 Billionen Dollar vor sich her, weil die USA stets mehr konsumieren, als sie herstellen - auf Kosten ihrer Gläubiger, allen voran Chinas und Japans.

Die Asiaten leihen den USA Geld, damit sie ihre Smartphones und Fernseher kaufen können. Doch der Deal, der einst zum Nutzen beider Seiten war, ist zerbrechlich. Amerika hat in den vergangenen Jahren viel Kredit verspielt - erst der Crash der New Economy, dann die Blase am Immobilienmarkt, schließlich strafte die Ratingagentur Standard & Poor's die USA für ihre Kreditsucht ab und stufte die Bonität herunter. Für die Wirtschaftssupermacht ist das eine gehörige Blamage. Pekinger Kommentatoren wähnen Amerika schon in einer "Phase des Niedergangs", wie jüngst der Ökonom Xia Bin warnte, der das chinesische Kabinett und die Zentralbank berät. China, der größte Gläubiger der Vereinigten Staaten, zeigt sich besorgt.

Ein sicherer Hafen für die üppigen Devisenreserven ist gar nicht so leicht zu finden. Die nächstliegende Wahl wäre der Euro. Doch die Europäer haben ihre eigenen Probleme. Der Versuch, die Probleme in Griechenland, Irland und Portugal zu bekämpfen, indem man diese Länder zwingt durch Kredite neue Schulden auf alte zu türmen, darf als gescheitert gelten. Zudem lähmt der harte Sparkurs, der den Regierungen auferlegt wurde, jedes Wachstum. Nun droht die Krise auch noch Spanien und Italien zu erfassen.

Das Grundübel des gemeinsamen Währungsraums ist nicht gelöst: Die deutsche Konjunktur kann boomen, während Spanien in die Rezession rutscht. Doch die Euro-Mitglieder haben keine Möglichkeit, darauf mit einer geeigneten Geld- und Währungspolitik zu reagieren. Ihnen bleibt nur die Fiskalpolitik als Mittel oder die Anpassung von Preisen und Löhnen. Das stellt nicht nur die nationalen Regierungen auf eine Zerreißprobe, sondern die Währungsunion als Ganzes.

Die Schuldenkrisen haben das Misstrauen der Anleger geweckt - gegenüber den USA wie gegenüber Europa. Doch ihre Rolle als Reservewährung bleibt davon vorerst unberührt. Die Gewichte der drei führenden Reservewährungen der Welt sind in den vergangenen drei Jahren in etwa gleich geblieben. Der Dollar führt mit einem Anteil von 61 Prozent, wie aus Daten des Internationalen Währungsfonds (IWF) hervorgeht. Der Euro kommt auf 26 Prozent, der Yen auf vier. Die drei führenden Devisen machen also mehr als 90 Prozent der Weltwährungsreserven aus. Gold, der chinesische Yuan oder der Schweizer Franken spielen unbedeutende Nebenrollen.

Das gilt auch für andere Schauplätze als die Bilanzen der Zentralbanken. Auf den Rohstoffmärkten der Welt werden die Geschäfte in Dollar abgewickelt. Selbstverständlich würde China gern mit seiner eigenen Währung einkaufen gehen - zu günstigeren Konditionen. Doch es muss mit Dollar zahlen. Auch die Finanzmärkte reflektieren die Macht des Dollar. Die Wall Street gibt noch immer den Takt der Weltbörsen vor. Weite Teile der akademischen Eliten und Unternehmenslenker wurden an amerikanischen Universitäten ausgebildet.

Und doch ist der Dollar als Weltwährung angezählt. Barry Eichengreen, Professor an der University of California in Berkeley, beschreibt dies im Buch "Aufstieg und Fall des Dollar". 100 Jahre lang war die US-Währung das beherrschende Zahlungsmittel der Welt. Nun gehe diese Stellung dem Ende entgegen. Die USA seien angezählt, glaubt Eichengreen, durch den erstaunlichen Aufschwung großer Schwellenländer wie China, Brasilien oder Indien. Diese nehmen den USA zunehmend Anteile am Welthandel ab, damit könnte auch die Bedeutung des Dollar sinken.

Mit dem Niedergang der großen Wirtschaftsmacht, dürfte auch der Abstieg seiner Währung verbunden sein, fürchten Skeptiker wie Eichengreen. Währenddessen wetzt die aufstrebende Konkurrenz die Messer. Unvergessen dürfte in Washington ein Interview des Wall Street Journal mit Chinas Staats- und Parteichef Hu Jinato sein, der US-Präsident Barack Obama eine Umverteilung der globalen Macht prophezeite. Das Weltwährungssystem mit dem Dollar im Zentrum sei ein "Produkt der Vergangenheit", befand der Chinese.

Die Volksrepublik will langfristig selbst zum Land mit einer globalen Leitwährung aufsteigen. Dann müssten andere Staaten den Yuan als Devise vorrätig halten - statt Dollar oder Euro. Doch die Chinesen werden noch viele Jahre brauchen, um ihre Währung so weit zu internationalisieren, dass sie für Anleger und Notenbanken interessant wird.

Derzeit kann das Volksgeld mit dem Mao-Porträt noch nicht einmal frei in eine andere Währung umgetauscht werden. Um seine Exporte künstlich günstig zu halten, koppelt China den Wechselkurs seiner Währung an den Dollar. Ein Netz von Kapitalverkehrskontrollen schottet das Land weitgehend von den globalen Geldströmen ab. China müsste seine Währung aus diesem Korsett befreien. Und tatsächlich lösen die Politiker die ersten Auflagen. Private Unternehmer dürfen ihr Geld legal im Ausland anlegen, in begrenztem Maße. Hier und da werden im Ausland Geschäfte mit Yuan bezahlt. Hongkong wird zum internationalen Börsenplatz ausgebaut. Es ist ein mühsamer Prozess, der erst am Anfang steht.

Kaum jemand rechnet damit, dass der Yuan den Dollar als Weltwährung bald ersetzen wird. Doch auch der Euro ist keine überzeugende Alternative, wohl aber das Mittel der Wahl für all jene Staaten der Welt, die ihre Abhängigkeit von der US-Währung verringern wollen. Bevor der Euro aber zu einem ebenbürtigen Rivalen des Greenback wird, steht Europa noch vor großen Aufgaben: Es muss seine Schulden in den Griff bekommen und die Wirtschafts- und Haushaltspolitik seiner Mitglieder enger koordinieren.

Wenn also der Dollar seine Aufgabe als stabiles Weltgeld nicht mehr erfüllt, der Euro nur in Maßen gefragt ist wegen seines chronischen Defizits an institutioneller Glaubwürdigkeit und die große Vision einer chinesischen Leitwährung erst in ferner Zukunft zu erreichen ist, dann liegt eine pragmatische Lösung nahe: Die Zentralbanken lösen ihre allzu enge Bindung an den Dollar und schichten um - in Euro (heute), Yuan (morgen) und auch ein wenig in Gold. Erste Anzeichen dafür gibt es bereits, dass Schwellenländer ihre Edelmetallreserven aufstocken. Auch US-Ökonom Eichengreen sieht für die Zukunft eine Welt, in der es mehrere parallele Währungen geben wird.