Richard Fuld war einer der mächtigsten Männer an der Wall Street, doch jetzt starrte er auf sein Telefon wie ein verunsicherter Teenager. Warum meldet sich Ken Lewis nicht? Fuld spielte seine Erklärungsversuche durch, wälzte sie im Kopf hin und her. Solange bis er schließlich seinen Stolz vergaß. Es war der Abend des zwölften September 2008, schon etliche Male hatte der Chef der Investmentbank Lehman Brothers versucht, seinen Kollegen von der Bank of America im Büro zu erreichen. Jetzt wählte er dessen Privatnummer. Lewis Ehefrau fing das Gespräch ab. "Sie sollten aufhören anzurufen", sagte sie freundlich im Ton, eiskalt in der Sache. "Ken kommt nicht ans Telefon."

Spätestens in diesem Moment, der sich aus Aussagen der Beteiligten rekonstruieren lässt, muss Richard Fuld den Glauben an ein gutes Ende verloren haben. Er hatte monatelang gezögert, inzwischen aber war er bereit, Lehman zu verkaufen. Notfalls sogar zu verramschen. Fuld erkannte, dass sein Lebenswerk auf dem Spiel stand und wollte es retten, um jeden Preis. Doch es war zu spät. Auch der Versuch, die britische Großbank Barclays als Übernahmepartner für Lehman zu gewinnen, zerschlug sich kurz darauf.

Und so geschah, was bis zuletzt undenkbar erschien. In den frühen Morgenstunden des 15. September 2008 meldete Lehman Brothers Insolvenz an. Die Folge war ein Chaos auf den Finanzmärkten, wie es die Welt noch nicht erlebt hatte. Sie alle hatten die Ansteckungsgefahren unterschätzt: Fuld, der seine Bank für unverwüstlich hielt. Die übrigen Wall-Street-Bosse, die sich weigerten, dem gestrauchelten Konkurrenten eine Kapitalimpfung zu verpassen. Und die US-Regierung, die keine Staatshilfen genehmigte. Schlagartig versiegten die globalen Kapitalströme. Für ein paar Monate schien es, als stürze die Weltwirtschaft in den Abgrund einer Depression. Nur ein beispielloser Kapitaleinsatz von Notenbanken und Regierungen verhinderte den totalen Kollaps. Das Grundprinzip der freien Marktwirtschaft, dass jedes Unternehmen für seine Risiken haftet, wurde außer Kraft gesetzt. Noch heute, genau vier Jahre später, sind die Folgen der Lehman-Pleite allgegenwärtig.

Unmut über die Rettungspolitik

Die US-Konjunktur hängt am Tropf der Notenbank, und die Eurozone hat das Vertrauen der Märkte verloren. Auf beiden Seiten des Atlantiks wächst der Unmut über die Rettungspolitik. In den USA spornt er die Republikaner zu einem kompromisslosen Oppositionskurs an. Und durch Europa treibt er einen Keil. Die Bürger fühlen sich überfordert, im Norden durch Hilfszusagen, im Süden durch Sparauflagen. Zwar ist es der Europäischen Zentralbank gelungen, die Investoren zu beruhigen. Doch es bleibt die Gefahr des großen Knalls.

Griechenland läuft die Zeit davon. Es droht eine Staatspleite und eine Infektion des Finanzsystems. Die Lehren der dramatischen Ereignisse des 15. Septembers 2008 waren nie so wichtig wie jetzt, da erneut ein Lehman-Moment in der Luft liegt.

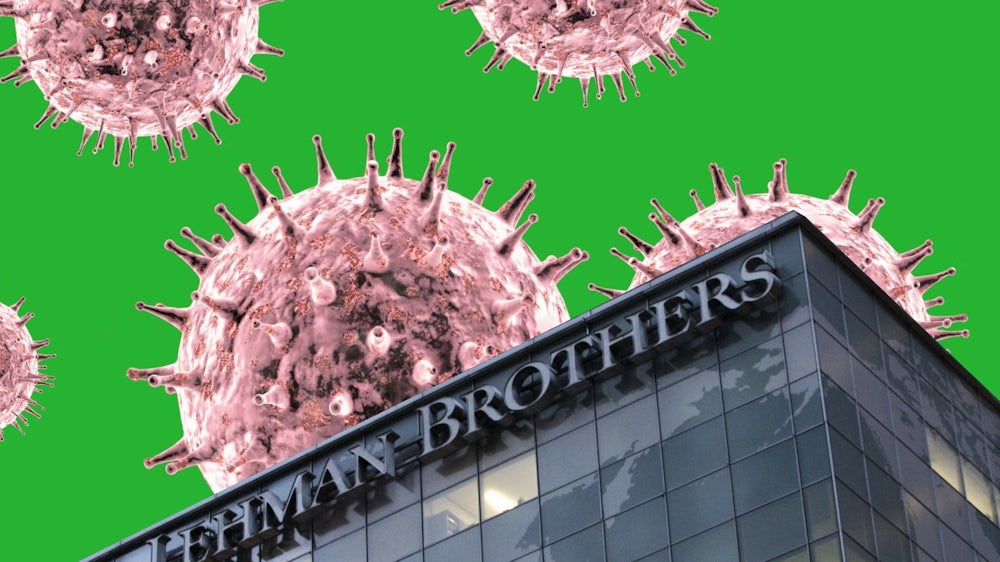

Der britische Notenbanker Andrew Haldane war der erste, der die Finanzkrise mit einem Virus verglich. Dahinter steht mehr als nur der Versuch, die Beziehungen zwischen Banken, Staaten, Versicherern und Hedgefonds zu veranschaulichen. Ökonomen wollen von der Epidemiologie lernen, um ein Modell zu entwickeln, mit dem sich das Risiko einer Finanzkrise abschätzen lässt. Denn nach wie vor gibt der große Crash von 2008 Rätsel auf. Alles begann mit den Zahlungsnöten von einkommensschwachen US-Familien, die sich mit Hypotheken überladen hatten. Doch wie konnte es sein, dass der winzige Markt für Subprime-Kredite das gesamte amerikanische Finanzsystem ins Wanken brachte? Und wie konnte eine Bank wie Lehman, die gemessen an Konzernen wie JP Morgan, Citigroup und der Deutschen Bank eine kleine Nummer war, eine globale Panik auslösen?

Nach der Mega-Pleite der US-Bank haben sich die Spielregeln für die Geldhäuser geändert. Die Politiker der wichtigsten Industrieländer trafen sich in kurzen Abständen und versprachen in immer neuen Erklärungen, wie sie den Finanzsektor besser kontrollieren wollen. Was ist aus diesen Bekenntnissen geworden?

Man muss die Finanzkrise in zwei Phasen unterteilen. Zuerst war es die Unsicherheit über die Belastungen aus dem Hypothekengeschäft, die Misstrauen zwischen den Banken säten. Zwar war die Zahl der Subprime-Kredite begrenzt, doch ihre Bedeutung wurde durch Derivate potenziert, die nichts anderes als Wetten sind, bei denen der Gewinn des einen der Verlust des anderen ist. So konnte sich die gesamte Wall Street infizieren. Die erste Bank, deren Immunsystem versagte, war Bear Stearns im März 2008. Sie wurde von JP Morgan übernommen, nachdem sich die Notenbank Federal Reserve bereit erklärte, einen Teil der Risiken zu übernehmen.

Mit der Lehman-Pleite erreichte die Krise eine neue Dimension. Aus Angst ihre Geschäftspartner könnte ein ähnliches Schicksal ereilen, zogen sich die Banken vom Kreditmarkt zurück. Panik machte sich in den Handelssälen breit - wie ein hochansteckender Krankheitserreger, der das gesellschaftliche Leben lahmlegt. Zunächst sprang das Lehman-Virus auf den Versicherungskonzern AIG über, dann auf die Investmentbanken Merrill Lynch, Morgan Stanley und Goldman Sachs. Selbst Großkonzerne wie General Electric waren vorübergehend von der Geldversorgung abgeschnitten. In Deutschland raffte es die Hypo Real Estate dahin. Erst die Zwangsimpfung der Finanzwirtschaft mit Staatshilfen dämmte die Krise ein.

Um die Vorgänge besser zu verstehen, muss man das Finanzsystem als Netzwerk begreifen und Banken als Knotenpunkte. Entscheidend ist nicht nur ihre Größe, sondern auch die Art ihrer Verbindungen mit den Handelspartnern. Sind es Bargeldströme oder Finanzwetten, Unternehmensbeteiligungen oder Schuldentitel? Auch ihr Standort spielt eine Rolle. Befindet sie sich in einem Kleinstaat oder in einem Land, das international eine wichtige Rolle spielt? Vernetzte Banken sind in einer Finanzkrise, was Geschäftsreisende bei einer Pandemie sind: potentielle Überträger, die Viren in alle Welt verbreiten. Aus diesen Erkenntnissen hat Camelia Minoiu, Ökonomin beim Internationalen Währungsfonds, ein Modell gebastelt, das die Verbreitung einer Finanz-Seuche simuliert. "Hätte sich die Netzwerkanalyse im Werkzeugkasten der politischen Entscheidungsträger befunden, hätten sie die möglichen Konsequenzen der Pleite einer mittelgroßen Finanzinstitution besser verstanden", glaubt Minoiu.

Im Kanzleramt wird schon das Lehman-Szenario durchgespielt

Doch sind Regierungen wirklich in der Lage, aus dem Lehman-Desaster zu lernen? Äußerungen, mit denen deutsche Volksvertreter versuchten, das Sommerloch zu stopfen, schüren Zweifel. Selbst der Bundeswirtschaftsminister hielt es für angebracht, davon zu reden, dass eine Pleite Griechenlands längst ihren Schrecken verloren habe. Vielleicht wird es schon bald zum Testfall kommen. Athen geht das Geld aus, und die Bereitschaft für neue Hilfen schwindet. Im Berliner Kanzleramt wird daher schon ein Lehman-Szenario durchgespielt. Die Zahlungsunfähigkeit Athens würde die Zweifel am Bestand der Eurozone massiv verstärken. Spanien und Italien würden erneut ins Visier der Spekulanten geraten. Selbst Frankreich wäre womöglich nicht immun. Großbanken, die den Euro-Staaten Geld geliehen haben, könnten in akute Not geraden.

Was auf Lehman folgte, hat das Vertrauen in die Marktwirtschaft erschüttert. Der Staat sprang Bankern bei und sicherte ihre Boni, während Fabriken schlossen und Millionen Jobs verloren gingen. Eine zweite Finanzkrise würde nicht nur die finanziellen, sondern auch die ideellen Ressourcen der Regierungen überfordern. Daher schworen sich die Industrie- und Schwellenländer im Herbst 2008: Nie wieder Lehman. Finanzreformen wurden verabschiedet, Aufsichtsbehörden gestärkt, Banken gedrängt, ihre Kapitalausstattung zu verbessern und ihre Bonusregeln zu verändern. Doch die wichtigste Lehre der Finanzkrise ist, dass die Regierungen notfalls bereit sein müssen, marktwirtschaftliche Prinzipien zu verletzen, um die Marktwirtschaft zu retten.

Warum bekam Lehman keine Hilfe? Richard Fuld verfolgt diese Frage bis heute, sie martert ihn wie damals der Gedanke an Ken Lewis. Fuld hat sich zurückgezogen. Bei einem der wenigen öffentlichen Auftritten sagte er: "Ich bin mir bewusst, dass wir eben noch eine Firma hatten und am nächsten Tag keine mehr. Das hat vielen Leuten Leid zugefügt. Und ich muss damit leben."