Vieles in der Welt ist unsicherer geworden im zu Ende gehenden Jahr, und das nicht allein wegen neuer Kriege oder der Terroranschläge in Europa. Die Notenbanken waren im siebten Jahr der Nullzinspolitik wieder der bestimmende Faktor an den Finanzmärkten, flankiert vom Preisverfall der Rohstoffpreise und dessen Folgen für viele Länder, die von deren Export leben. Im Frühjahr gab es einen Crash bei Anleihen, im Sommer brachen die Aktienkurse ein. Die Aussichten für Anleger, Rendite zu machen, sind nicht unbedingt gestiegen - wohl aber die Risiken, die sie beim Investieren eingehen müssen. Das sind die fünf größten Gefahren für die Kapitalmärkte im neuen Jahr.

Politische Krisen

Zuletzt blieben regionale Krisen und geopolitische Spannungen ohne größere Folgen für die Kapitalmärkte. Weder hat die Ukraine-Krise flächendeckend für Unsicherheit gesorgt noch die Konflikte in Syrien und den Nachbarländern. Das könnte sich ändern: "Die vom billigen Geld betäubten Märkte haben lange eine zunehmend gefährliche Welt ignoriert", schreibt die weltweit größte Vermögensverwaltung Blackrock in ihrem Kapitalmarktausblick. Besonders die Terrorgefahr könnte für größere Turbulenzen an den Kapitalmärkten sorgen. "Der Terror durch den IS stellt ein beträchtliches Risiko für die globale Wirtschaft dar", sagt Jörg Krämer, Chefvolkswirt der Commerzbank. Komme es wider Erwarten regelmäßig zu Terrorakten, führe dies zu massiver Unsicherheit, die Konsum und Investitionen auf Dauer belasten würden. Auch besteht die Gefahr, dass der weltweite Handel darunter leidet. Die Globalisierung, die das Wachstum der Weltwirtschaft in den vergangenen zwei Jahrzehnten angetrieben hat, könnte zurückgedreht werden.

Hinzu kommen die politischen Risiken in der EU. Die Flüchtlingskrise habe sich als Belastungstest für die Union erwiesen, und das anstehende Referendum in Großbritannien über den Verbleib in der EU könnte für stärker schwankende Märkte sorgen, schreibt Blackrock. Robert Halver, Kapitalmarkt-Stratege der Baader Bank, hält "die Eurosklerose auf Jahre hinaus" für das größte Marktrisiko.

Schwache Schwellenländer

Im vergangenen Sommer sorgten Verwerfungen in China weltweit für Turbulenzen auf den Aktienmärkten. Die Gefahr ist nicht gebannt. "Ich halte China derzeit für das größte Risiko für die Weltwirtschaft", sagt Commerzbank-Chefvolkswirt Krämer. Die Staatsunternehmen seien hoch verschuldet, vor allem in der Bau-, Immobilien-, Bergbau- und Versorgerbranche. Zudem gebe es Überkapazitäten, sodass die Absatzpreise fallen. Wenn Chinas Wirtschaft schwächelt, werden die Industrienationen angesteckt. In Deutschland exportieren etwa die Automobil- und Maschinenbaukonzerne einen merklichen Anteil ihres Geschäfts in das Reich der Mitte.

Der Verbraucher freut sich über billige Energie und günstiges Benzin. Aber der sinkende Ölpreis hat gefährliche Folgen für Wirtschaft und Politik.

Noch stärker abhängig von China sind asiatische Schwellenländer wie Malaysia, Vietnam oder Indonesien. Lässt das Wachstum in China nach, kann es in Asien zum Flächenbrand kommen. Das mindert die Exportchancen der westlichen Industrienationen. Der Münchner Vermögensverwalter Jens Ehrhardt sieht die Lage in China allerdings nicht so pessimistisch: "Die Zentralbank kann den Zins noch senken, das Land hat hohe Geldreserven, vor der Staatsverschuldung muss man nicht so viel Angst haben", sagt er.

DZ-Bank-Chefvolkswirt Ulrich Kater geht davon aus, dass die US-Zinserhöhung die Schwellenländer empfindlich treffen kann, wenn sie dazu führt, dass der Dollar weiter steigt. "Die Länder haben 2016 etwa 100 Milliarden US-Dollar in harter Währung zu refinanzieren", sagt er. Das könne dort Finanzkrisen auslösen und in der Folge eine Konjunkturschwäche, die auf die Industrieländer ausstrahle. Auch viele Unternehmen in Schwellenländern hätten hohe Kredite aufgenommen, die durch steigende Zinsen und schwächere Währungen teurer würden; das erhöhe die Pleitegefahr für die Unternehmen. In der Folge könnten ihre Anleihen ausfallen, zum Schaden der Gläubiger. Kater spricht von einer möglichen "dritten Welle der Finanzkrise", die auf die Schwellenländer übergreifen würde, nachdem die USA und Europa sich bereits wieder erholt hätten.

In der vergangenen Woche erhöhte die US-Notenbank Fed erstmals seit 2008 wieder die Zinsen. Entscheidende Frage für 2016 ist, mit wie vielen und wie großen Schritten sie diesen Weg fortsetzt. "Wenn in den USA wieder ein Zins zu verdienen ist, ändern sich die Koordinaten für die Kapitalmärkte", sagt Chefvolkswirt Krämer. Es sei nicht auszuschließen, dass es zu weiteren Abflüssen aus den Schwellenländern und damit zu Turbulenzen auf den Devisen- und Aktienmärkten kommt - wie schon 2013. Die Gefahr eines Zinsschocks hält Krämer allerdings nicht für allzu groß: Gerade in Europa werde die Notenbank weiter eine lockere Geldpolitik verfolgen.

Folker Hellmeyer, Chefvolkswirt der Bremer Landesbank, sieht auch in den USA keine massive Zinserhöhung, sondern nur ein "Zinswendchen". Die Notenbank Fed könne die Zinsen wegen der schwachen Konjunktur kaum deutlich erhöhen. Die strukturelle Schwäche der US-Wirtschaft sei heute größer als vor Ausbruch der Finanzkrise. Das würde zwar die Risiken verringern, dass die Zinsen deutlich steigen, berge aber langfristig negative Konsequenzen: Die Abhängigkeit vom billigen Geld bliebe erhalten und mit ihr die Gefahr, dass sich Blasen auf den Aktien- und Immobilienmärkten bilden und dass die Industrienationen zu keinem Aufschwung finden, der sich selbst trägt. Die Fehlentwicklung der vergangenen Jahre würde fortgeschrieben.

"Wir werden keine wirkliche Zinswende sehen, auch nicht in den USA, die hoch verschuldeten Staaten würden einen Renditeanstieg ihrer Anleihen nicht verkraften", sagt Halver. Er kann sich nicht vorstellen, dass in den Industrieländern wieder normale Renditen von vier oder fünf Prozent kommen.

Die amerikanische Notenbank-Chefin Yellen hat völlig recht, wenn sie jetzt die Zinswende beginnt. Die Zentralbank ist schon zu lange für die Politik in die Bresche gesprungen.

Teure Aktien

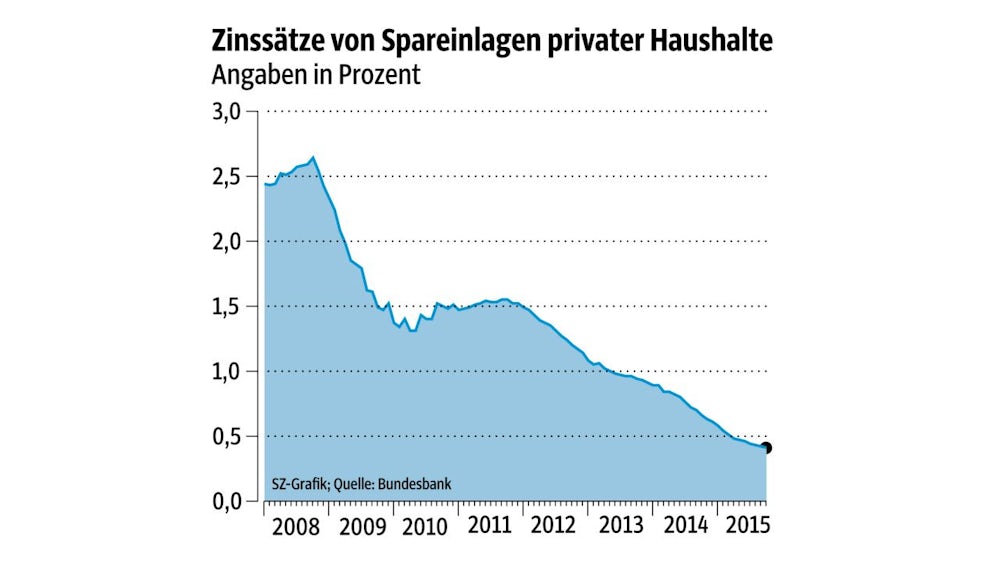

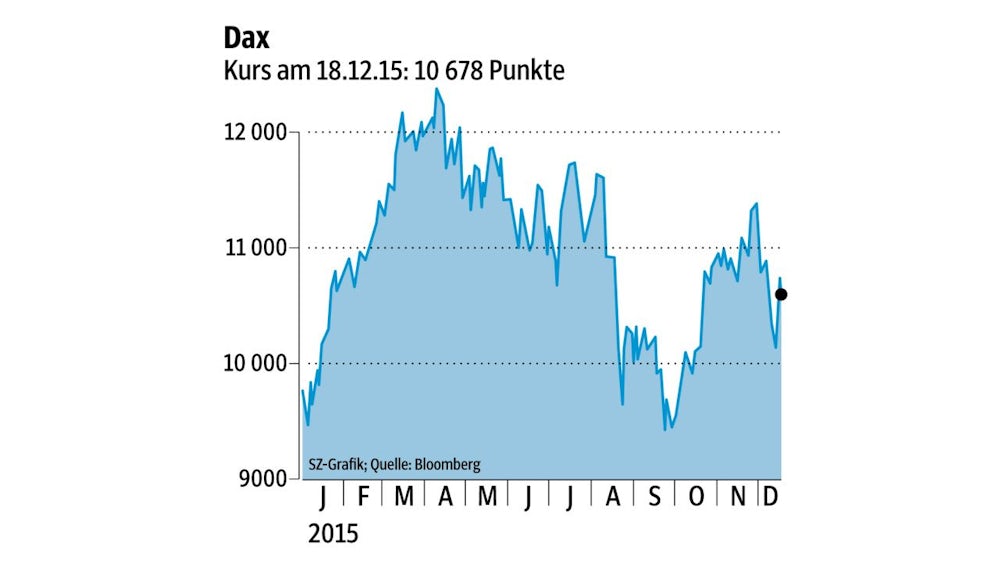

Die Aktienrally dauert nun schon seit vier Jahren an. Auch für 2015 fällt die Bilanz beim deutschen Börsenbarometer Dax am Jahresende positiv aus, obwohl es im Herbst noch nicht danach aussah. Vereinzelt warnen Ökonomen davor, dass der Börsenboom zum Erliegen kommen könnte, weil die Entwicklung der Unternehmen wegen der schwachen Konjunktur mit dem Anstieg der Kurse nicht Schritt gehalten habe. "Für 2016 haben wir die niedrigsten Erwartungen der vergangenen Jahre", sagt Marco Herrmann von der Münchner Vermögensverwaltung Fiduka. Das Aufwärtspotenzial dürfte zwar anhalten, aber eher gering sein. "Wir finden es angebracht, verhalten optimistisch zu bleiben", sagt Herrmann, schließlich gelte noch mehr als in den Vorjahren, dass es kaum eine Alternative zu Aktien gebe. Dabei seien europäische Aktien mit Blick auf die Bewertung deutlich attraktiver als amerikanische.

Auch für Vermögensverwalter Ehrhardt sind die Aktien im Dax nicht überteuert, sondern durchschnittlich bewertet. Zudem böten sie mit einer Dividendenrendite von 2,8 Prozent in diesem Jahr noch eine relativ gute Verzinsung. "Im Vergleich zu Anleihen sind Aktien für Anleger die bessere Wahl", sagt Ehrhardt.

Illiquide Anleihen

Der weltweit bekannteste Anleihe-Investor versucht es mit einer Metapher: Wenn Panik ausbricht, passen nicht alle durch den schmalen Ausgang, schrieb Bill Gross vor einigen Monaten. Gemeint ist damit der Liquiditätsmangel am Anleihemarkt. Liquidität heißt in diesem Fall, wie leicht Anleger ein Wertpapier zum aktuellen Marktpreis kaufen oder verkaufen können. Weil sich die großen Banken in den vergangenen Jahren aus ihrer Rolle als Zwischenhändler zurückgezogen haben, sind die Handelsbestände vieler Anleihen stark zurückgegangen: Zwar sind deutlich mehr Papiere auf dem Markt, aber das gehandelte Volumen ist seit der Finanzkrise drastisch gesunken.

Die gewachsene Unsicherheit dürfte sich also auch an Anleihemarkt bemerkbar machen. "Die Liquiditätsprobleme bleiben bestehen", sagt Herrmann. "Wenn institutionelle Investoren größere Positionen kaufen oder verkaufen wollen, gelingt das in vielen Fällen nicht mehr." Die Folge: stärkere Schwankungen und das Risiko deutlicher Verluste bei Anleihen, die in den vergangenen Jahren stark im Kurs gestiegen sind. Für Privatanleger, die eher selten direkt Anleihen kaufen, sind die zuletzt recht beliebten Rentenfonds deshalb kaum noch empfehlenswert.

Vermögensverwalter Ehrhardt hält Anleihen für "ziemlich uninteressant", obwohl die EZB sie weiter im großen Stil aufkauft. Der Zins von Staatsanleihen kann dadurch noch weiter fallen, "trotzdem sind sie langfristig eher ein Risiko als eine Chance", sagt er. Und auch die Verzinsung von Unternehmensanleihen sei weniger attraktiv als die Dividendenrendite von Aktien.