Vielen Autofahrern ist ihr Versicherungsschutz viel Geld wert. Doch nicht alles, was möglich ist, ist auch sinnvoll. Ein Überblick.

Schutzbrief: Einige Versicherungen bieten gegen einen Zusatzbeitrag einen Schutzbrief an. Damit haben Autofahrer Anspruch auf Pannenhilfe inklusive Abschleppen sowie einen Mietwagen, wenn das Auto nicht mehr fahrtüchtig ist. Außerdem wird ein Rücktransport organisiert, wenn man im Urlaub erkrankt oder verunglückt. Auch wenn während der Reise Medikamente organisiert werden müssen oder ein Ersatzteil fürs Auto fehlt, wird über eigene Notrufzentralen Unterstützung gewährt. "Das kann sich durchaus lohnen, wenn man viel unterwegs ist", sagt Peter Grieble, Versicherungsexperte der Verbraucherzentrale Baden-Württemberg. Wer einem Autoclub angehört, kann sich den Schutzbrief sparen: Die Mitgliedschaft beinhaltet in der Regel ähnliche Leistungen.

Mallorca-Police: Sie gilt längst nicht nur auf Mallorca. Der Name nimmt Bezug auf die Tatsache, dass sich Urlauber auf der Balearen-Insel gern einen Mietwagen nehmen. Im europäischen Ausland deckt die Versicherung eventuelle Haftungslücken bei einem Unfall mit einem gemieteten Fahrzeug ab. Denn das ist meist nur im Rahmen der gesetzlichen Mindestdeckungssumme versichert, die beispielsweise in der Türkei oder in Griechenland sehr viel niedriger liegen als in Deutschland. Die Mallorca-Police hebt sie auf deutsches Niveau und reduziert dadurch das Risiko, unter Umständen nach einem Unfall mit seinem persönlichen Vermögen haften zu müssen. Was Sie im nächsten Urlaub vor der Mietwagen-Buchung bedenken sollten: Die Mallorca-Police ist in vielen Haftpflichttarifen bereits inbegriffen.

Auslandsschadenschutz: Im Unterschied zur Mallorca-Police greift der Auslandsschadenschutz, wenn ein Autofahrer mit dem eigenen Fahrzeug im europäischen Ausland unverschuldet in einen Unfall verwickelt wird. Die Zusatzversicherung springt ein, wenn die Haftpflicht des Unfallgegners eine zu geringe Deckungssumme aufweist, um den Schaden zu begleichen. Schadenersatzansprüche können dann nach deutschem Recht und nach deutschen Standards geltend gemacht werden. Das macht vor allem für Autofahrer Sinn, die im Urlaub viel mit dem eigenen Wagen unterwegs sind. Vor dem Abschluss sollten Autofahrer allerdings prüfen, ob die Versicherung für die bevorzugten Ziele Gültigkeit hat. Meist umfasst sie die EU-Länder sowie Andorra, Island, Kroatien, Liechtenstein, Monaco, Norwegen und die Schweiz.

Insassen-Unfallversicherung: Diese Versicherung wird zusätzlich zu einer Kfz-Versicherung abgeschlossen und verspricht Schutz für den Fall, dass Insassen eines Fahrzeuges bei einem Unfall verletzt werden. Verbraucherschützer raten von einem Abschluss ab: Bei einem fremdverschuldeten Unfall kommt ohnehin die Kfz-Haftpflichtversicherung des Verursachers für die Schäden bei allen Unfallopfern auf. Und bei einem selbstverschuldeten Unfall sind die Bei- und Mitfahrer über die Kfz-Haftpflichtversicherung des Fahrers geschützt. Der Fahrer allerdings kann nur auf seine Krankenversicherung zurückgreifen. "Trotzdem sind eine Berufsunfähigkeitsversicherung und sogar eine Unfallversicherung die sehr viel bessere Alternative", sagt Peter Grieble. Diese Versicherungen sichern weit mehr Situationen ab als nur die kurze Zeit, die man im Auto verbringt.

Verzicht auf Einwand grober Fahrlässigkeit: Die Option mit dem sperrigen Namen ist auf jeden Fall sinnvoll, muss aber zu manchen Tarifen extra hinzugebucht werden. Sie sorgt dafür, dass die Versicherung auch dann in vollem Umfang den Schaden begleicht, wenn ein Autofahrer beispielsweise aus Unachtsamkeit bei Rot gefahren ist oder ein Stoppschild nicht beachtet hat.

Wildschaden: Hier steckt der Teufel im Detail, denn manche Gesellschaften zahlen nur bei Unfällen mit "Haarwild". Dazu gehören Rehe und Hirsche, Wildschweine, Dachse und Hasen. Oft wird die Erweiterung auf "Tiere aller Art" als Zusatzoption angeboten, manchmal ist sie schon im Tarif inbegriffen. Es lohnt sich deshalb immer der Blick ins Kleingedruckte. Übrigens: Bei einem Zusammenstoß mit einem Haustier haftet dessen Besitzer - sofern er zu ermitteln ist.

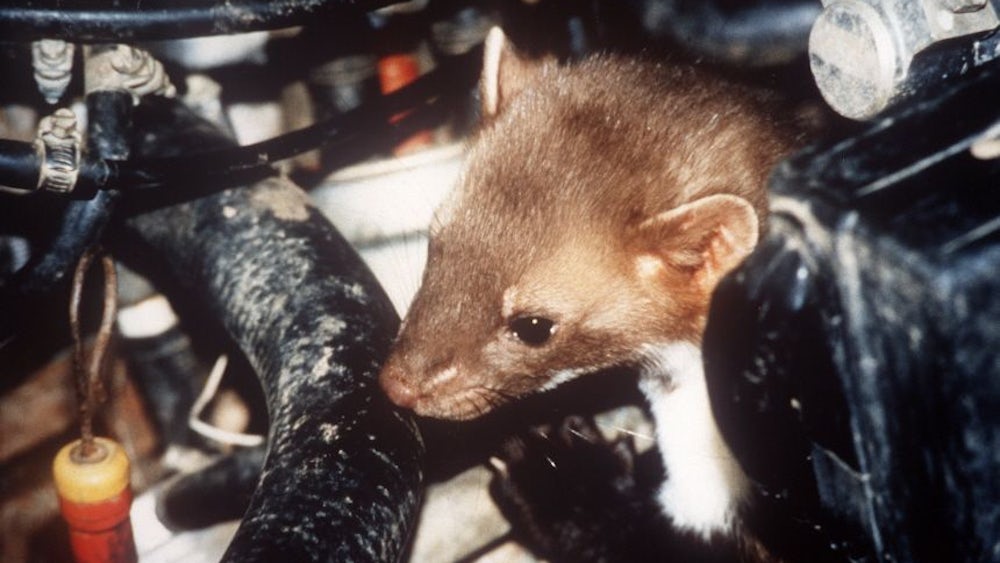

Marderschäden: Marder können erheblichen Schaden an parkenden Autos anrichten. Unbemerkt knabbern sie unter der Motorhaube an Zündkabeln, Kühlmittelschläuchen oder Gummimanschetten. Der Fahrer erfährt vom Schaden erst, wenn die Warnleuchten angehen. In den meisten Teilkaskoversicherungen ist nur die Reparatur des eigentlichen Schadens, also des beschädigten Kunststoffteils, inbegriffen. Gezahlt werden muss die Rechnung dennoch meist aus eigener Tasche, weil sie günstiger ist als der vereinbarte Selbstbehalt. Gravierend können nach einem Marderbiss vor allem die Folgeschäden sein. Geht durch einen angebissenen Schlauch Kühlmittel verloren, überhitzt der Motor. Angenagte Zündkabel ziehen möglicherweise einen Katalysatordefekt nach sich. Das kann teuer werden, lässt sich aber durch Versicherungszusatzoptionen ganz oder teilweise abdecken - für Autos, die in "Mardergegenden" nachts draußen parken, kann das durchaus sinnvoll sein.

Elementarschäden: Beschädigungen am Auto durch Sturm, Hagel, Blitzschlag und Überschwemmung gehören zum Standardversicherungsschutz der Teilkaskoversicherung - allerdings nur, wenn der Schaden direkt auf das Unwetter zurückzuführen ist. Anders sieht es aus, wenn ein Autofahrer in die Leitplanke fährt, um einem umgestürzten Baum auszuweichen. Hier muss lediglich die Vollkaskoversicherung zahlen, nicht jedoch die Teilkasko.

Neuwertentschädigung: Je nach Tarif variiert der Zeitraum, in dem die Versicherung bei einem neuen Auto den vollen Wert ersetzt. Standard sind drei bis zwölf Monate, bei teureren Tarifen oder gegen Aufpreis sind auch bis zu zwei Jahre möglich.

Rabattschutz/Rabattretter: Jahrelang fuhr man unfallfrei, hatte sich in eine günstige Schadenfreiheitsklasse (SF-Klasse) hochgearbeitet - und dann passiert es doch: Nach einem Unfall stuft die Versicherung einen zurück, ein höherer Beitrag ist die Folge. Vermeiden lässt sich das mit dem Rabattschutz: Die Zusatzoption zur Haftpflicht oder Vollkasko, für die ein zusätzlicher Beitrag gezahlt werden muss, sorgt dafür, dass nach einem Schaden sowohl die SF-Klasse als auch die damit verbundenen Prozente gleich bleiben. Nachteil: Der Schutz gilt nur für die aktuelle Versicherung und kann bei einem Versicherungswechsel nicht mitgenommen werden. Den sogenannten Rabattretter gibt es nur noch in Altverträgen: Früher räumten die Versicherer langjährig unfallfreien Kunden mit SF-Klasse 25 ohne Aufpreis einen "Freischuss" ein: Ein Unfall war gestattet, ohne dass sich der Beitrag änderte.