Gold steigt, jetzt auch in Euro - so könnte eine Reklame für Edelmetallanlagen lauten. Doch das wird es so kaum geben, die Anbieter müssen keine Werbung machen. Die Nachfrage nach dem ältesten Geld der Welt ist so hoch wie nie. Viele Anbieter kommen kaum mit der Lieferung nach.

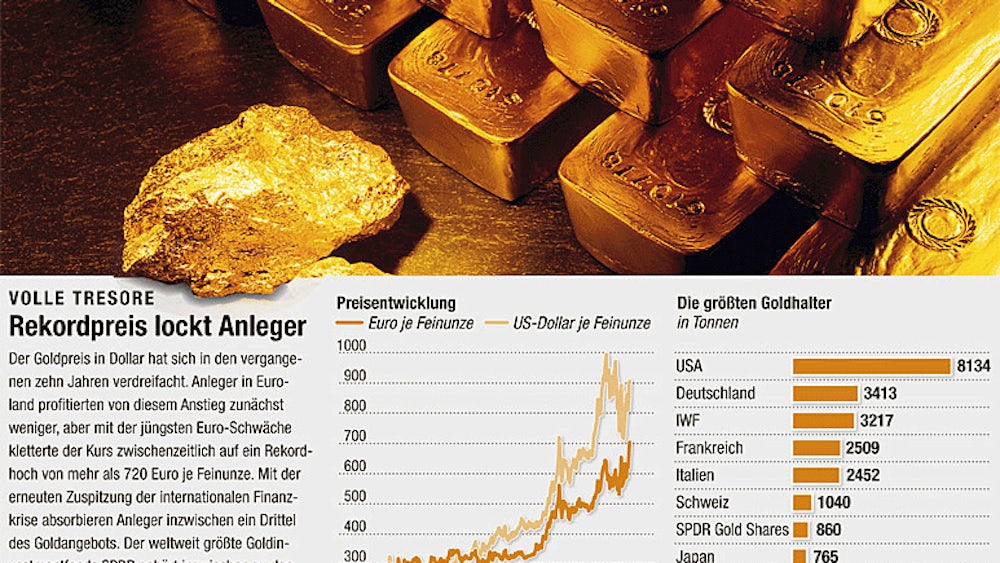

Tatsächlich hat der Goldpreis in den vergangenen Wochen nicht nur, wie traditionell üblich, gegenüber dem Dollar aufgeholt. Auch und vor allem zum Euro zog die Notierung bis Donnerstag auf ein Rekordhoch bei mehr als 720 Euro pro Feinunze (31,1 Gramm) an. "Das liegt unter anderem daran, dass Investoren in den USA neuerdings verstärkt Gold kaufen, obwohl sich der Dollar zum Euro und anderen Währungen inzwischen erholt hat", erklärt Edelmetallanalyst Thorsten Proettel von der Landesbank Baden-Württemberg (LBBW).

Normalerweise sichern sich die Profis mit Gold gegen einen schwachen Dollar ab. Klettert die US-Währung, steigen sie wieder aus, mit tendenziell negativen Auswirkungen auf den Goldpreis. "Den Investoren bereitet offenbar nun doch die Verschuldung ihres Landes Sorge, unabhängig vom Außenwert ihrer Währung", meint Proettel. "Kein Wunder, summieren sich die Verbindlichkeiten von Privatleuten, Banken und dem Staat mittlerweile auf 350 Prozent der Wirtschaftsleistung der USA", sagt Jochen Hitzfeld, Rohstoffexperte bei Unicredit.

Wochenlange Wartezeiten

Am deutlichsten zeigt sich die steigende Goldnachfrage in Amerika an den Rekordzahlen des größten amerikanischen Goldfonds SPDR Gold Shares, in Europa besser bekannt unter seinem früheren Namen Street Tracks. Dieser meldet aktuell eingelagerte Goldbestände von knapp 860 Tonnen. Allein im Januar kauften Anleger Anteile an dem Fonds im Gegenwert von 73 Tonnen Gold. An manchen Tagen kaufte SPDR sogar mehr Gold auf als die Minenindustrie weltweit gerade förderte. Der Fonds avancierte damit zum siebtgrößten Goldhalter der Welt, noch vor der japanischen Zentralbank und hinter der Schweiz.

Auch hierzulande ist der Run auf Gold ungebrochen. Dabei konzentrieren sich die Investoren ebenfalls zunehmend auf physische oder physisch hinterlegte Edelmetall-Anlagen. Anbieter wie Xetra-Gold, ETF Securities oder die Züricher Kantonalbank melden allein für Januar Zuwachsraten bei ihren Beständen von teils mehr als zehn Prozent. An Bankschaltern wie auch bei Münzhändlern in Deutschland werden Kunden häufig vertröstet, wenn sie bestimmte Münzen oder Barren kaufen möchten. Für beliebte Stücke wie den südafrikanischen Krügerrand gibt es wochenlange Wartezeiten.

In der Vergangenheit, zuletzt Ende der 70er Jahre, gehörte Gold immer zu den begehrtesten Anlageklassen, wenn hohe Inflationsraten herrschten und die Menschen Angst vor Geldentwertung hatten. Seit einigen Monaten wird das Edelmetall jedoch zunehmend als Allheilmittel für alle möglichen Wirtschaftsszenarien gehandelt - ob Deflation, Inflation, Währungsreform oder Konjunturerholung.

Lesen Sie weiter, wie der Goldpreis in den verschiedenen Situationen reagiert.

Deflation

Bislang gehen die Inflationsraten weltweit zwar zurück, aber die Preise steigen immer noch. Anstatt wie früher mit drei bis vier Prozent Inflation rechnen Konjunkturforscher derzeit, dass das Geld weniger als zwei Prozent pro Jahr an Kaufkraft verliert. Da der wirtschaftliche Abschwung jedoch derzeit so schnell abläuft und die Arbeitslosigkeit stark steigen wird, halten es einige Experten für möglich, dass neben Benzin, Autos oder Unterhaltungselektronik bald die Preise auf breiter Front bröckeln könnten, weil sich die Menschen immer weniger leisten können. Im Prinzip müsste ein solcher Preisrückgang auch Gold treffen. Einige Experten rechnen daher auch im Laufe der nächsten Monate mit sinkenden Goldnotierungen.

Das Problem: In der Deflation werden Verbindlichkeiten teurer, viele Schuldner, allen voran Staaten, könnten pleitegehen.

"Gold war in der Vergangenheit die einzige Wertanlage, die solche systemischen Risiken überlebt hat", sagt Jochen Hitzfeld von Unicredit. Die Kurse könnten daher auch in einer Deflation hoch bleiben oder gar steigen. "Sollte sich der Konjunktureinbruch verstärken und die Bankenkrise eine neue Qualität erreichen, dürften viele Anleger aus Angst um die Sicherheit ihrer Anlagen auch ihre Festgelder in Gold umschichten", erwartet Vermögensverwalter Jens Ehrhardt.

Lesen Sie weiter, wie sich der Goldpreis bei steigender Inflation entwickelt.

Inflation

"Die meisten Anleger lassen sich von den momentanen Deflationserwartungen am Markt nicht beeinflussen und haben bei ihren Investments mittelfristig steigende Inflationsraten im Blick", beobachtet Thorsten Proettel von der LBBW. Tatsächlich macht die angekündigte Rekordstaatsverschuldung in Amerika, Großbritannien und weiten Teilen Eurolands höhere Preissteigerungen in Zukunft wahrscheinlicher.

Experten wie der Harvard-Ökonom Kenneth Rogoff rechnen allein für die USA noch im laufenden Jahr mit Inflationsraten von bis zu sechs Prozent. "Mehr und mehr Profi-Investoren reagieren auf die zunehmende Staatsverschuldung mit einer Ausweitung ihres Goldanteils im Depot", sagt Unicredit-Mann Hitzfeld.

Lesen Sie weiter, wie der Goldpreis auf ein extremes Szenario - etwa eine Währungsreform - reagiert.

Währungsreform

Dieses Extremszenario kann sowohl Ergebnis einer starken Deflation als auch einer (Hyper-)Inflation wie in Deutschland anno 1923 sein. Dazu müsste sich die gegenwärtige Krise allerdings stark zuspitzen. Wenn etwa wichtige Staaten es nicht schaffen, ihre Milliardenhilfen für den Bankensektor oder auch die Konjunkturprogramme über den Kapitalmarkt zu finanzieren und die Notenbanken sämtliche Staatsschulden aufkaufen (Fachbegriff: Monetarisieren), kann das Vertrauen in die Wertigkeit der eigenen Währung schnell verlorengehen. Dann wird Gold, das im Unterschied zu Banknoten nicht beliebig vermehrbar ist, in der Regel vorübergehend als Zahlungsmittel akzeptiert, zumindest bis eine neue Währungsordnung eingeführt wird. Im Fall einer Staatspleite nach einer Deflation ist ein ähnlicher Vertrauensschwund in die gültige Währung wahrscheinlich. Beiden Szenarien ging in der Vergangenheit meist ein starker Wechselkursverlust beziehungsweise eine Abwertung der Währung voran.

Doch Vorsicht: Gold als Ersatzwährung funktionierte nicht immer. In den USA etwa verbot Präsident Franklin Roosevelt 1933 den Privatbesitz von Gold, weil die Regierung in der Depression nicht mehr genügend Edelmetall zur Deckung des damals goldgesicherten Dollar hatte. Die Bürger mussten ihre Bestände gegen eine mickrige Entschädigung an den Staat abgeben. Das Goldverbot wurde erst 1971 aufgehoben, als US-Präsident Richard Nixon die Einlöseverpflichtung des Dollar in Gold aufhob.

Lesen Sie weiter, wie sich der Goldpreis entwickelt, wenn sich die Konjunktur erholt.

Konjunkturerholung

Wenn die milliardenschweren Konjunkturprogramme greifen, die internationalen Kreditmärkte wiederbelebt werden und die Konjunktur ihre Talsohle überwindet, ohne in die beschriebenen Extreme abzurutschen, dürfte der Goldpreis aller Voraussicht nach deutlich fallen. Für Anleger kommt es dann darauf an, den richtigen Ausstiegszeitpunkt zu erwischen.

Gabor Vogel, Edelmetallexperte bei der DZ Bank, dem Spitzeninstitut der Genossenschaftsbanken, empfiehlt, auf die Zinsentwicklung zu schauen. "Entscheidend ist das Realzinsniveau", also die Rendite abzüglich der Inflation. Erst wenn diese bei US-Staatsanleihen wieder deutlich positiv ist, es also einem spürbaren Verlust gleichkommt, im zinslosen Gold zu bleiben, hält Vogel ein Umschichten in großem Stil für sinnvoll. Fast alle befragten Experten rechnen jedoch damit, dass auch eine erfolgreiche Wiederbelebung der Konjunktur ohne große Erschütterungen zunächst mit höheren Preissteigerungsraten einhergeht. Entweder die Gesellschaft trägt die Inflation - oder aber es kommt zu einer neuen Blase an den Kapitalmärkten, etwa bei Anleihen.